Introduktion

I dessa rapporter kan ni följa min portfölj under året. Anledningen till dessa inlägg är för att vara så transparent som möjligt med mina innehav i de olika bolagen jag skriver om. Dessutom är det ett bra sätt för mig att reflektera över min egen utveckling som aktiesparare. Jag kommer reflektera utifrån mina egna åsikter och lärdomar jag dragit från vecka till vecka. Det kan vara allt ifrån en bok jag läst eller intressanta nyheter osv. Vi får se lite vad det utvecklar sig till. Huvudpunkterna för varje inlägg kommer iaf vara att presentera veckans resultat och vilka avslut som genomförts.

Intresserad av att börja med aktier? Använd gärna denna affiliatelänk (klicka på bilden) för att skapa ett konto på Avanza. (Bilden visas ej om du använder mobilen).

Portföljstrategi (under uppbyggnad)

Under denna rubrik kommer jag vecka för vecka försöka utarbeta/reflektera över min strategi. Läs gärna detta relaterade inlägg: Investera i småbolagsaktier.Lägger till 2-3 punkter per vecka.

Tid kontra antalet bolag i portföljen

Begränsa antalet bolagen i portföljen beroende på hur mycket tid jag har till analys och uppföljning. Konkret begränsar antalet timmar jag har i veckan till att följa aktiebolag hur stor min portfölj är. I dagsläget hinner jag nog inte med att följa mer än maximalt 10 bolag.

Inte investera i bolag som är allt för beroende av en lansering, produkt, nyhet, testrapport etc.

Ett konkret exempel är spelutvecklaren Starbreeze vars hela framtid hängde på lanseringen av Overkills the Walking Dead. I dagsläget är Starbreeze under rekonstruktion på grund av att OTWD floppade. Ett annat exempel är SaltX som jag nyligen sålde av på grund av just denna anledningen. Allt för mycket hänger på testet med Vattenfall i Berlin.

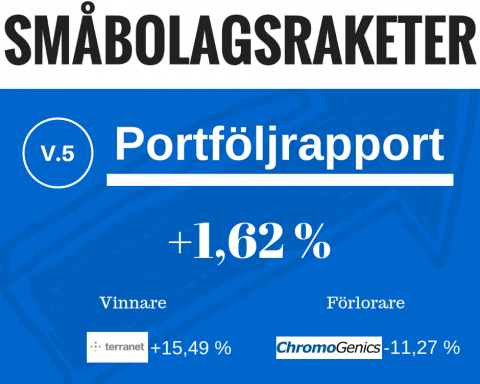

Portföljens resultat under vecka 8

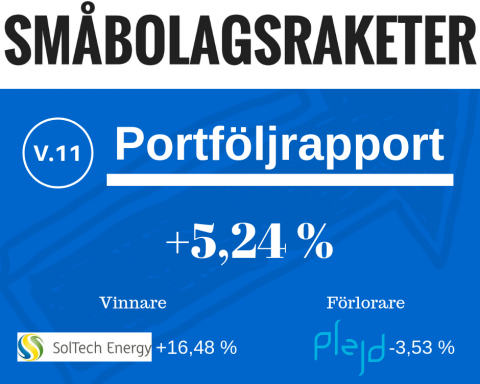

Börjar tröttna på hur Nordnet presenterar sina veckovisa uträkningar. På Shareville står det att portföljen är -0,6 % (tar ej med måndagens resultat) men i portföljrapporten är portföljen upp 0,76 % (där kan jag få med måndagens resultat). Kommer gå efter detta resultat framöver tills de fixar till Sharevilles resultat. I övrigt blev detta en svängig vecka men alla bolag som rapporterande under vecka 8:a, redovisade fina rapporter (Stillfront, Soltech Energy och Paradox). Nästa vecka är det dags för Plejd & ChromoGenics att bekänna färg!

Portföljens utveckling i år

Fortfarande inte förbi OMXS30 på årsbasis!

Viktning av Småbolagsraketers portfölj efter vecka 8

Till skillnad från tidigare veckor går jag in i vecka 9 med lite likviditet. Förhoppningsvis dyker det upp köplägen.

Avslut vecka 8

Under veckan avvecklade jag två innehav helt (Paradox och SaltX). Vid starten på veckan låg jag ca 10-12% back på SaltX och rapporten kändes väldigt oviss vilket gjorde att jag chansade och sålde SaltX innan rapporten och köpte Paradox istället inför deras rapport. Detta var ett lyckat drag eftersom Paradox steg på rapporten och SaltX sjönk. Tanken var att köpa tillbaka SaltX efter denna trade men valde att öka i övriga bolag. Tog även ett drastiskt beslut att sälja av mitt innehav i Paradox för att frigöra likviditet och minska exponeringen i spelbranschen. Ser en större potential kortsiktigt i Stillfront och THQ Nordic.

Utveckling för portföljbolagen

Det är såklart svårt att skriva en kommentar på de olika bolagen varje vecka, men kommer att lägga in olika intressanta händelser i närtid och byta ut/uppdatera kommentarerna vartefter varje vecka. Har även fördelat mina innehav under olika kategorier.

Spelutvecklare

Resultat spelutvecklare denna veckan

| Bolag | Vecka | Totalt |

| Stillfront | 8,05 % | 5,61 % |

| THQ Nordic | 18,13 % | 16,09 % |

Stillfront

VD ord från årsrapporten

2018 var ett transformativt år för Stillfront och kännetecknades av hög aktivitet och betydande tillväxt. I början av året slutförde vi förvärvet av Goodgame Studios, vilket gav oss en mycket starkare position, både avseende storlek och antal användare med nu totalt 500 miljoner registrerade användare och betydande bidrag från varumärkena Big och Empire.

Vid slutet av året genomförde vi ytterligare två förvärv: Imperia Online och Playa Games, vilket är i linje med vår strategi att förvärva studios med långvariga spelarrelationer. Stillfront är idag en global grupp med elva spelstudios som bygger på en portföljstrategi och med stöd av en underliggande datadriven beslutsprocess.

Imperia Online Playa Games

Strategin för diversifiering har visat sig framgångsrik. Vår portfölj av studios och spel har två syften: kassagenerering och tillväxt, och vi har för närvarande en mycket bra balans för att uppnå båda dessa.

Vårt affärsfokus är tydligt. Våra anskaffningskostnader för användare respektive utvecklingsinsatser allokeras på ett sätt som säkerställer bästa avkastning för hela koncernen. Detta illustreras av hur vi framgångsrikt har använt Goodgame Studios unika kompetens inom marknadsföring för att driva tillväxt och minska kostnaderna för andra studios inom gruppen, liksom potentiella synergier. Detta korsutnyttjande av resurser bidrog till att Nida Harb 3 uppnådde enastående tillväxt under året.

Vårt starka fjärde kvartal avslutar ett transformativt år för Stillfront och våra aktieägare. Nettoomsättningen proforma ökade med 29% jämfört med samma kvartal förra året tack vare den starka utvecklingen för våra Core-produkter. Den starka intäktstillväxten bidrog till ökad lönsamhet vilket speglar skalbarheten i vår affärsmodell. Empire- och Big- produkterna har bidragit väsentligt till en mycket stark justerad rörelsemarginal om 35% för det fjärde kvartalet.

Vår utveckling för helåret 2018 var också stark, med god omsättningsökning och hög lönsamhet. Våra största varumärken, Empire och Big, genererade stabila intäkter jämfört med förra året.

För Goodgame Studios nådde vi i överkant av vår guidance avseende resultat men under guidance avseende intäkter. Denna utveckling är ett resultat av vårt beslut att minska marknadsföringskostnaderna samt teknikskiftet från Flash till HTML5 vilket beräknas slutföras under första kvartalet 2019. Goodgame Studios visar hög lönsamhet och har populära varumärken med långa spelarrelationer och jag ser fram emot lönsam tillväxt under kommande år.

Under 2018 har vi framgångsrikt uppnått viktiga milstolpar för gruppen, bland annat ett nytt obligationslån med attraktiva villkor samt ett nytt bankfinansieringspaket. Vi söker kontinuerligt fler framstående bolag att addera till gruppen. Detta är en daglig proaktiv process och vi är i dialog med ett stort antal studios över hela världen.

Vi går in i 2019 som ett lönsamt och expansivt företag med en solid pipeline och jag är övertygad om att Stillfront är väl positionerat för att bygga vidare på det starka momentum som vi skapade 2018, till detta år och framåt.

THQ Nordic

THQ gör nyemission på 2,1 miljarder

Den riktade emission som gamingbolaget THQ flaggade på för på onsdagskvällen efter stängning kommer omfatta 11 miljoner B-aktier till kurs 190 kronor. Bolaget kommer därmed att tillföras 2.090 miljoner kronor.

Bolaget avser att använda likviden från den Riktade nyemissionen till att finansiera nya förvärv av varumärken, spelutvecklingsstudios eller andra tillgångar som kompletterar verksamheten, och möjliggöra en högre takt av investeringar i utvecklingen av Bolaget. Genom att teckningskursen i den Riktade nyemissionen har fastställs genom ett accelererat bookbuilding-förfarande är det styrelsens bedömning att teckningskursen är marknadsmässig.

Läs gärna denna intervju med Lars Wingefors (VD THQ Nordic) för att få en inblick i hur THQ Nordic arbetar. https://www.gamesindustry.biz/articles/2018-12-06-people-of-the-year-2018-lars-wingefors

THQ: Nordics Q4 rapport slog ställda förväntningar och annonserade även två förvärv. Läs mer här: https://www.avanza.se/placera/ovriga-nyheter/2019/02/14/thq-nordic-thq-nordic-strong-q4-in-line-with-high-expectations.html

Redeye höjer sin riktkurs för spelbolaget THQ Nordic som i ett basscenario nu ligger på 270 kronor, upp från tidigare 259 kronor. Dessutom kommer Metro Exodus släppas exklusivt hos Epic Games plattform istället för steam.

THQ Nordic är ett av Redeyes toppval (top picks) inom tekniksektorn för 2019.

THQ Nordic:s nästa stora spel är Metro Exodus som släpptes i 15/2. En succes för Metro Exodus kommer göra att kursen stiger ytterligare framöver.

Inlägg om THQ Nordic på Småbolagsraketer.se

Energibolag

Resultat energi denna vecka

| Bolag | Vecka | Totalt |

| Minesto | 0,98 % | 17,93 % |

| Ripasso Energy | 1,75 % | -0,17 % |

| SolTech Energy | -0,88 % | 3,56 % |

| ChromoGenics AB | 28,99 % | 29,18 % |

Minesto

Vid årskiftet släpptes en betald analys (2018-12-19) av Minesto där de anser att motiverat värde är 9.10-14,5:-. Läs den gärna analysen här för att bilda er en egen uppfattning. Det känns som att det äntligen börjat hända saker i Minesto efter en lång period av stiltje. Ägde tidigare bolaget för över två år sedan och då pratades det om 2019-2020 som åren då bolaget skulle vara klara med sin pilotanläggning osv. Nyligen släpptes en video om vad som kommer härnäst i Wales.

Ytterligare en intervju med VD Martin Edlund om konkurrenskraften i Minestos energiteknik.

EU-parlamentet vill investera 150 miljarder kronor i klimatåtgärder https://t.co/nTp7Qx8ojW— Minesto (@MinestoAB) 18 januari 2019

Artikel i dailypost: The North Wales tidal potential that could plug some of the power gap left by Wylfa Newydd freeze

Now there are hopes the region can exploit the strong tidal currents around the coast with several projects being developed or in the early stages of planning. Läs hela artikeln här: https://www.dailypost.co.uk/business/business-news/north-wales-tidal-potential-could-15717457

Brittisk minister uttrycker stöd för marin energi

Under det brittiska underhusets sittning i torsdags talade Storbritanniens minister för näringsliv, energi och industriell strategi, Greg Clark, om möjligheterna för marin energi i norra Wales där Minesto är verksamma. Ministern uttryckte även den brittiska regeringens stöd för utvecklingen av sektorn för marin energi.

När Albert Owen, parlamentsledamot för Anglesey i Wales, frågade Greg Clark om finansiella stödmekanismer från den brittiska regeringen för större energiprojekt sa ministern att den brittiska regeringen ”vill fortsätta investera i innovation” och att ”vi kommer att arbeta med (marin energiteknik), som vi gjorde med sektorn för havsbaserad vind, för att få ned kostnaderna så att dessa tekniker kan vinna auktioner bredvid andra teknologier.” https://minesto.com/investor/nyheter/brittisk-minister-uttrycker-stöd-för-marin-energi#

Nyhet i BBC om Minesto med titeln ‘Wales losing marine energy investors after subsidy change’

Martin Edlund till BBC: “Energi från tidvatten är Wales nya kolindustri” Läs hela här: https://www.bbc.com/news/uk-wales-47042871

Sitdown med Minesto (2019-01-27)

Presentation från aktiekvällen i Göteborg (2019-02-04)

Minesto on ABS national TV news (2019-02-18)

Ripasso Energy

Ripasso Energy skickade ut ett pressmedelande om att

att den första av sju beställda PWR BLOK 400-F skickats till den sydafrikanska ferrokromproducenten Afarak Mogale.

Artikel om Ripasso Energy i Business day:

https://www.businesslive.co.za/bd/companies/energy/2019-01-15-swedish-cleantech-turns-waste-gas-to-cash-in-krugersdorp

Ripasso Energys Q4 rapport (2019-02-04)

Stirlingmotortillverkaren Ripasso Energy redovisar oförändrad omsättning under fjärde kvartalet jämfört med samma period året innan. Bolaget rapporterar en ökad förlust.

Omsättningen uppgick till 0 miljoner kronor (0). Aktiverat arbete för egen räkning uppgick till 14,6 miljoner kronor (10,4).

Rörelseresultatet blev -5,8 miljoner kronor (-2,0).

Resultatet efter skatt blev -7,9 miljoner kronor (-2,3). Resultat per aktie hamnade på -0,10 kronor (-0,04).

“Vår ambition ligger fast – under året kommer vi – både kommersiellt och tekniskt bevisa PWR BLOK-400F”, skriver vd Gunnar Larsson i rapporten.

I början av 2019 har Ripasso inlett leveransen av sin första kommersiella order av PWR BLOK 400-F.

“Installation och driftsättning sker under första kvartalet 2019, och under andra kvartalet 2019 har vi för avsikt att kommersiellt bevisa PWR BLOK 400-F. Då det sker kommer vi ha bevisat produktens förmåga att omvandla industriella avfallsgaser (restgaser) till klimatsmart elektricitet. Det öppnar dörrar för kundfinansiering och större beställningar”, konstaterar Ripasso-chefen.

Ripasso Energys företrädesemission omfattas nu till 77 procent av teckningsförbindelser (2019-02-04)

Stirlingmotortillverkaren Ripasso Energy uppger i ett pressmeddelande att den företrädesemission på 79,5 miljoner kronor som bolaget tidigare informerat om nu omfattas till 77 procent av teckningsförbindelser.

Soltech Energy

VD har ordet from bokslutskommuniké

Bäste aktieägare och investerare!

Vi lägger ett spännande och utvecklande år bakom oss. Vi har satsat stora personella och ekonomiska resurser på att bygga en stabil plattform för framtiden vad gäller våra egenutvecklade produkter, verksamheten i Kina och inte minst ett ökat fokus på vår hemmamarknad. Vår omsättning ökar men vi visar minussiffror för året. Trots det känner jag att vi står starkare än någonsin inför framtiden med en bra produktportfölj, en starkare marknadstrend mot integrerad och estetisk solenergi, en väl fungerande a ärsmodell i Kina och inte minst en mycket lyckad inledning på vår nya förvärvsstrategi.

Förvärvsstrategi

Under fjärde kvartalet lanserade vi en ny förvärvsstrategi och i början av 2019 har vi redan förvärvat två bolag, Nyedal Solenergi och NP-Gruppen. Vi har direkt sett konkurrensfördelar inom försäljning, personal och inköp. Arbetet med att identi era ytterligare potentiella förvärvskandidater fortsätter med hög aktivitet och vi känner oss säkra på att detta är en ny och kompletterande väg mot framgång.

Estetisk och byggnadsintegrerad solenergi är enligt branschföreträdare i hela världen en klart ökande trend. Både privatpersoner och företag inser att värdet på deras hus/fastighet ökar om de installerar estetisk solenergi vid jämförelse med utanpåliggande solceller. Det är inom det integrerade segmentet den riktigt stora marknaden finns, både i Sverige och internationellt, och det är inom detta område vi skall vara den ledande aktören. Vi har tre produkter i denna kategori som vi ska satsa på under de kommande åren.

SolTech ShingEl och SolTech RooF tar fler och fler affärer från traditionella utanpåliggande kiselsolceller. Men det säljs fort- farande mest utanpåliggande kiselsolceller. Som alla skiften tar det tid att få marknaden att ta till sig nya produkter. Det tog ett antal år innan platt TV ́n tog över från tjock TV ́n. Vi liknar gärna utanpåliggande kiselceller med tjock TV ́n och våra produkter med platt TV ́n. Men nu när solenergimarknaden både boomar och mognar är vi säkra på att efterfrågan för integrerade solceller kommer att öka succesivt.

SolTech RooF SolTech ShingEl

SolTech Facade är vår fasadlösning som lanserades på Nordbyggmässan i april, 2018. Facade är en solcellsfasad som samtidigt ersätter traditionellt fasadmaterial. Vi har tillsammans med vår samarbetspartner, Sapa Building Systems bl. a utvecklat fasadinfästningen för solcellerna. En av de stora fördelarna med produkten, utöver den estetiska, är att den tillkommande investeringskostnaden, vid jämförelse med ett traditionellt fasadmaterial, återfås inom ett par år eftersom priset per kvm för SolTech Facade, endast är marginellt högre vid jämförelse med en traditionellt putsad fasad. SolTech Facade är en produkt som ligger helt rätt i tiden och vi har redan tagit affärer, både i Sverige och i Norge.

Integrerade solceller är inte alltid den bästa lösningen och nytt för SolTech är att vi även säljer och installerar utanpåliggande solceller via våra dotterbolag. Detta sker framförallt till offentlig sektor och företag. Denna marknad är stor och kommer alltid att finnas där, så att inte även tillgodose denna efterfrågan när möjlighet ges, vore fel beslut. Rätt solcell på rätt plats är en bra devis att arbeta efter.

I mars månad 2018 avyttrade SolTech det helägda dotterbolaget Wasa Rör. Syftet var att renodla verksamheten och fokusera alla resurser på koncernens affärsområden inom solenergi i Norden och i Kina. Försäljningen av Wasa Rör innebar att vi tappade närmare 30 Mkr i omsättning för året. Trots det landar vi på en ökad omsättning 2018 tack vare ökad försäljning av solenergi i Sverige och i Kina.

I Kina fortsätter ASRE att utvecklas starkt både försäljnings och resultatmässigt. Medtaget ett pågående förvärv om 24,44 MW har vi i dagsläget anläggningar motsvarande 92,82 megawatt (MW) installerade vilka på rullande 12 månaders period beräknas generera cirka 124,5 MSEK i löpande intäkt.

Vi har hittills finansierat expansionen i Kina genom att emittera gröna obligationer genom dotterbolaget Advanced SolTech Sweden AB (publ ASAB, i kombination med eget kapital från ägarna, SolTech Energy och Advanced Solar Power Hangzhou Inc, ASP och ett banklån från Bank of China. Under 2018 emitterade ASAB tre gröna obligationer, SOLT2-4, tillsammans med Avanza Bank som totalt genererade 346 MSEK. I januari 2019 emitterades en fyraårig obligation, SOLT5 i samarbete med JOOL Markets som riktades till institutionella investerare och tecknades till 170 MSEK. I skrivande stund har totalt 805 MSEK investerats i Kina och vi passerar snart 100 megawatt installerad solenergikapacitet med god lönsamhet.

I augusti 2018 o entliggjorde vi att en listning av ASAB kommer ske senhösten 2019 och att denna skulle föregås av en omorganisation, där ASRE skulle bli ett helägt dotterbolag till ASAB. En stor fördel för SolTech med denna notering är att bolaget inte löpande behöver stödja ASAB/ASRE med eget kapital för investeringar i Kina, vilket i sin tur betyder att SolTech kan fokusera mer på marknadsföring och försäljning av våra egna produkter via dotterbolag och vårt nätverk av återförsäljare. Läs gärna mer om denna fråga i Advanced SolTechs kommuniké som finns på www.advancedsoltech.com.

För att ytterligare fokusera på försäljningen av SolTechs produkter och parallellt säkerställa fortsatt tillväxt i Kina, beslutade SolTechs styrelse att undertecknad skulle utses till ny VD i Bolaget från och med den 31 augusti. Samtidigt tog före detta VD Frederic Telander över som ordförande, vilket också fastställdes på en extra bolagsstämma. Denna förändring gör att både den svenska och den kinesiska verksamheten får rätt fokus och Frederic och jag kan fortsatt jobba tätt ihop för koncernens bästa.

På koncernnivå ökar vår omsättning, trots försäljningenav Wasa Rör, och förlusten minskar avsevärt. Nästa steg är att gå från ”rött” till ”svart”, dvs. att börja tjäna pengar. Här kommer SolTech ShingEl, SolTech RooF och SolTech Facade att bidra till vår kommande tillväxt och lönsamhet. Ovanpå detta räknar vi med en stark utveckling hos våra be ntliga och kom- mande dotterbolag.

Samtidigt fortsätter ASRE att växa enligt plan i Kina och här noterar vi en omsättningsökning från 20 till 48,8 MSEK vid jämförelse med föregående år. I takt med att vi tillför ytterligare nansiering kommer ASRE:s verksamhet att växa än mer med målet att år 2021 inneha en installerad kapacitet om 605 MW som år 2022 beräknas vara fullt ansluten till elnätet.

Att först utveckla och sedan med framgång sälja egnaprodukter tar betydligt längre tid än att starta ett säljbolag och jobba med importerade standardprodukter. I princip alla som jobbar med solceller i dag tror att marknaden inom kort till stor del kommer att bestå av integrerade och estetiska solceller som fyller era funktioner i ett. På denna marknad är SolTech med dotterbolag och återförsäljare mycket väl positionerade.

Slutligen är jag glad och inspirerad över att ha tagit över

som VD och kommer med mina kompetenta medarbetare, både inom SolTech och i våra dotterbolag, göra allt för att bygga ett riktigt framgångsrikt och vinstgivande företag som genererar god avkastning för våra aktieägare.

Med vänliga hälsningar,

Stefan Ölander, VD

ChromoGenics AB

Publicerade en presentation av Chromogenics som ni kan läsa här:

Övriga bolag

Resultat för övriga aktier denna vecka

| Bolag | Vecka | Totalt |

| Plejd | 2,08 % | 21,08 % |

| H & D Wireless | 9,76 % | 2,79 % |

| Midsummer | -9,55 % | -1,83 % |

Plejd

Plejd är ett av mina första och favoritbolag som skulle satsa enbart på tillväxt men lyckades att även gå med vinst. Ser fram emot Q4 rapporten på måndag!

Plejd fick nyligen en köprekommendation av affärsvärlden:

“Efter höstens kursfall handlas Plejds aktie nu till ett p/s-tal runt 4, vilket är ett kraftigt tapp från p/s 9 för ett år sedan. Affärsvärlden anser att det är en låg värdering för ett tillväxtbolag som nu växer såväl i produktsortiment som på geografiska marknader. Med tanke på att bolaget under hösten har gått in i Norge och Finland finns det risk för att Affärsvärldens omsättningsprognos på 100 miljoner kronor för 2018 hamnar i underkant. Köp Plejd - till hög risk.”

Midsummer & H & D Wireless

Äger bara bevakningsposter i bolagen och kommer få en större plats när de tagit plats i portföljen.

Bolag under bevakning

- Inga speciella bolag denna veckan

Mina Innehav

Har du inte konto på Shareville (widgeten fungerar inte mobilversionen), läs gärna senaste portföljrapporten här istället: Min portfölj

Följa gärna småbolagsraketer på Facebook eller Twitter!

OBS: Mina kommentarer är inte några rekommendationer utan bilda er en egen uppfattning om bolagen innan köp!